Налоговым кодексом РФ установлена ставка НДС 0% для экспортируемых товаров, услуг и работ.

Обратите внимание, что ставка 0% не является льготой. Это такое же обязательство, как и уплата ставки в 10 или 18%.

Ставка может быть подтверждена (для этого предстоит собрать предписанный пакет документов) или нет, но контрагенту в любом случае выставляется счет-фактура по нулевой ставке.

Разберем поэтапно, как оформляются продажи и оказание услуг на экспорт в . В общем случае порядок действий при работе с зарубежными контрагентами выглядит следующим образом:

- Шаг 1: Необходимо определить учетную политику предприятия

- Шаг 2: Поставить на приход товары, которые потом будут отправлены на экспорт

- Шаг 3: Провести реализацию товара или услуги на экспорт

- Шаг 4: Подтвердить операцию по нулевой ставке

- Шаг 5: Внести корректные данные в книги покупок и продаж

Настройка политики учета

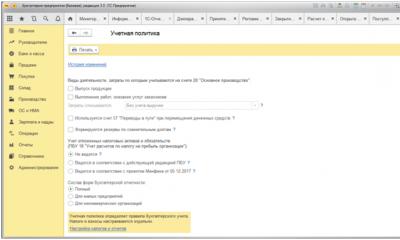

Для настройки учетной политики организации по НДС в 1С предназначен специальный пункт, который содержит раздел «НДС» в «Настройке налогов и отчетов» в учетной политике организации. Здесь требуется указать, что ведется раздельный учет по ставкам НДС:

Если учетная политика предприятия изменена, нужно перепровести заново все документы.

Поступление и реализация товара по нулевой ставкеНастройка учетной политики с раздельным учетом по ставке НДС позволяет менять в документах поступления товаров и услуг ставку НДС для данной операции. Для этого в табличной части документа появляется соответствующее поле. Пока не собран пакет документов, который обосновывает ставку 0%, в колонке выбирается значение «Блокируется до подтверждения 0%»:

Если мы приобрели товар со ставкой НДС 18%, а продавать будем на экспорт по ставке 0%, то уплаченный нами налог будет компенсирован после подтверждения нулевой ставки. До тех пор на всех счетах НДС будет блокироваться.

Товар оприходован на склад, теперь можно приступить к его реализации (или оформлению реализации услуги). В 1С: Бухгалтерия 8.3 документ реализации создается обычным способом, с той лишь разницей, что выбирается ставка НДС 0% и устанавливается иностранная валюта, в которой будет производится расчет с покупателем:

Эта же валюта должна быть отражена в договоре контрагента:

Обязательно выписывается счет-фактура, в котором должен быть отражен нулевой НДС по сделке.

При завышении НДС (например, вы ошибочно выставили счет с 18%), получить вычет не удастся, так как решение по возмещению вычета принимается по итогам камеральной проверки со стороны налогового органа. В ходе проверки проверяется не только экспортер, но и все его контрагенты, принимавшие участие в сделках с нулевым НДС.

Таким образом, экспортная продажа (оказание услуг) правильно оформлены, и начался установленный законом 180-днейный срок, в течение которого нужно подтвердить правомерность ставки 0%.

Завершение процедуры продажи на экспортЗавершающими действиями при реализации товаров и услуг на экспорт в 1С 8.3 являются отражение подтверждения нулевой ставки и заполнение книг покупок и продаж. Перечень документов, необходимых для подтверждения регламентируется налоговым законодательством. Как только все документы в наличии, можно приступать к их оформлению в 1С.

Для этого в программе есть соответствующие разделы:

Для начала заполняется форма «Подтверждение нулевой ставки НДС». К ней можно перейти из помощника по учету НДС:

Перечень документов реализации с нулевой ставкой формируется на основании документов продажи. В открывшемся списке выбирается реализация, по которой есть все нужные документы. В столбце «Событие» устанавливается текущий статус – в нашем случае «Подтверждена ставка 0%». После выбора события, документ проводится, для уверенности можно проанализировать движение по регистрам учета НДС:

Как только подтвердилась нулевая ставка, в сведения автоматически вносятся в книги покупок и продаж. Это можно увидеть, если сформировать данные книги:

Отметим, что для получения вычета от налогового органа на расчетный счет, необходимо обратиться с заявлением. Чтобы ускорить возврат средств, заявление можно подать вместе с пакетом документов для подтверждения нулевой ставки.

Если теперь проверить проводки, то в них отразится, что НДС за покупки по нулевой ставке принят к вычету:

Если по каким-то причинам вы не смогли или не захотели подтверждать нулевую ставку НДС (напоминаем, что даже в этом случае покупателю выставляется счет-фактура с нулевым НДС), то порядок действий в 1С будет несколько иным.

НДС в такой ситуации относится на общие расходы и списывается через форму подтверждения нулевой ставки:

Указывается статья прочих расходов, при этом обязательно регистрируется счет-фактура с последующим отражением в книге продаж.

Статья 164 Налогового кодекса РФ позволяет не облагать реализацию товаров за пределами Российской Федерации налогом на добавленную стоимость, то есть ставка налога по данной операции равна нулю. При этом компания-экспортер одновременно с налоговой декларацией должна в течение 180 дней представить в фискальный орган документы, подтверждающие право использовать ставку в 0%. Далее мы расскажем, как в 1С провести необходимые операции, чтобы удовлетворить все требования действующего законодательства.

Шаг I Настраиваем учетную политику

Для внесения нужных нам изменений в учетной политике компании перейдем в меню «Главная»-«Настройки»-«Учетная политика».

Рис.3

Тут важно помнить, что ранее проведенные документы следует перепровести заново для корректного учета системой.

Шаг II Оприходование товара для экспорта

Приведем пример оприходования товара для последующей перепродажи на экспорт. Перейдем в меню «Покупки»-«Поступления (акты, накладные)».

Рис.4

Оформим приобретение сыра «Адыгейского» в количестве 5 тонн по цене 300 тысяч рублей за тонну, в том числе НДС (10%) 136 363, 64 рублей.

Рис.5

Далее в графе «Способ учета НДС» отметим «Блокируется до подтверждения 0%». Тем самым мы обозначили, что приобрели товар для экспорта на будущее, однако будем иметь возможность на возмещение налога только с того момента, когда подтвердим право на использование нулевой ставки.

Шаг III Оформляем экспортную операцию

Прежде чем сформировать в программе документ, отражающий экспортную операцию, следует создать договор купли-продажи в иностранной валюте, а также ввести новую валюту учета денежных средств. Для этого требуется в меню «Справочники»-«Валюта» ввести новый вид валюты – Евро.

Рис.6

Рис.7

Во вкладке «Курсы валют» при необходимости вводим нужный курс валюты (вообще, курсы валют загружаются автоматически), в нашем случае – 1€ = 74,1 рубль.

Рис.8

После создания нового вида валюты, формируем новый экспортный договор. Переходим в раздел «Справочники»-«Договоры».

Рис.9

В журнале регистрации договоров вводим новый Договор №1 от 06.07.2018 года. В разделе «Расчеты» выбираем «Евро», а также указываем, что оплата производится также в данной валюте (в валюте договора).

Рис.10

Зарегистрировав договор, перейдем к оформлению реализации товара. Для начала в меню «Продажи» найдем раздел «Реализация (акты, накладные)».

Рис.11

Рис.12

Обращаем внимание, что ставка НДС здесь равна 0%.

Шаг IV Подтверждение нулевой ставки НДС

Осуществить эту операцию в 1С можно через «Помощника по учету НДС», а также «Регламентированные операции НДС». Найти их можно в меню «Операции», далее «Закрытие периода».

Рис.13

Откроем «Помощник по учету НДС».

Рис.14

Находим документ «Подтверждение нулевой ставки НДС».

Рис.15

Рис.16

Система автоматически подобрала из всех проведенных операций за период (3 квартал 2018 года) именно экспортную операцию. Проведением данного документа мы подтвердили факт осуществления экспортной операции, дающей нам право на применение ставки налога в размере 0%. Нажимаем кнопку «Провести и закрыть».

При выборе другого способа подтверждения нулевой ставки НДС – через «Регламентные операции НДС», также сформируется документ «Подтверждение нулевой ставки НДС» с датой 30 сентября 2018 года, так как это последнее число рассматриваемого квартала.

Шаг V Формирование книги покупок и книги продаж. Налоговая декларация

Заключительным этапом подтверждения права на нулевую ставку по НДС станет формирование книг покупок и продаж, а также декларации по НДС. Напомним, что эти операции проводятся после закрытия месяца.

Важно! При оформлении операций по приобретению и последующей перепродаже товаров необходимо помнить, что наряду с товарными накладными, как на приобретение, так и на продажу, в 1С надо оформлять соответствующие счета-фактуры, так как именно они являются основанием для внесения сведений в книги.

Для формирования Книги покупок перейдем в меню «Отчеты», далее «НДС», и откроем «Книгу покупок».

Рис.17

В верхней строке устанавливаем период – III квартал 2018 года и нажимаем кнопку «Сформировать».

Рис.18

Поскольку мы подтвердили свое право на сниженную ставку НДС, программа сформировала Книгу покупок таким образом, чтобы в ней был показан налоговый вычет по приобретенному ранее товару, равный 136 363,64 руб. (графа 16 Книги покупок).

Теперь заполним Книгу продаж. Переходим в меню «Отчет»-«НДС»-«Книга продаж».

Рис.19

Книга продаж сформирована с учетом экспортной операции, по графе 16 (ставка налога 0%) указана вся стоимость реализации товара 1 852 500 руб. = (25 000€ * 74,1 руб.), а НДС по данной операции не начислен.

Рис.20

Теперь перейдем к формированию собственно декларации по НДС за III квартал 2018 года. Перейдем в меню «Отчеты»–«1С-Отчетность»–«Регламентированные отчеты».

Рис.21

Нажимаем на кнопку «Создать», во всплывшем окне выбираем отчет «Декларация по НДС».

Рис.22

Устанавливаем период – III квартал 2018 года и нажимаем второй раз на кнопку «Создать».

Рис.23

Рис.24

Декларация содержит Титульный лист и 12 разделов. В третьем разделе мы увидим сумму налога, подлежащего возмещению – 136 364 руб. Это означает, что программа рассчитала налоговый вычет.

Рис.25

В разделе 4 указывается сумма по экспортной операции, НДС по которой рассчитан по ставке 0 процентов.

Рис.26

Разделы 8 и 9 отражают сведения из Книги покупок и Книги продаж соответственно (Рис. 27 и Рис. 28) в разрезе наименований поставщика и покупателя товара.

Рис.27

Рис.28

Перейдя в Раздел 1, мы увидим, что итоговая сумма НДС за рассматриваемый период равна 136 364 руб. к возмещению из бюджета, контрольные соотношения выдержаны.

Рис.29

Восстановление НДС

Теперь рассмотрим ситуацию, когда мы нарушили сроки и необходимо восстановить НДС по экспортной операции. Через меню «Операции» найдем раздел «Регламентные операции НДС».

Рис.30

В журнале регистрации «Регламентных операций НДС» находим кнопку «Создать» и выбираем документ «Подтверждение нулевой ставки НДС».

Рис.31

В этом документе в графе «Событие» отметим «Не подтверждена ставка 0».

Рис.32

При регистрации документа автоматически создается счет-фактура на восстановленную сумму НДС. Тогда же в Книге продаж начисляется налог по ставке 10%.

Рис.33

Учет экспортного НДС в 1С достаточно прост и понятен для пользователя, а также эффективен как для компаний с большим количеством экспортных операций, так и для малых. При этом надо помнить, что норма статьи 165 Налогового кодекса РФ требует, одновременное с Декларацией, направления дополнительного перечня документов (международный договор, грузовая таможенная декларация и пр.).

Сегодня российские экспортеры продукции обладают возможностью пользоваться нулевой ставкой НДС, причем данная операция должна быть проведена по бухгалтерскому учету. При этом от компании требуется собрать подтверждающий пакет документов. Он необходимо исключительно для налоговой службы, и никаких подтверждений в 1С: Бухгалтерия не требуется.

При этом компании получают на оформление всех документов не более 180 суток. Если в срок не уложиться, то НДС придется платить в полном объеме.

Для того, чтобы подтвердить использование ставки НДС в размере 0%, требуется проведение следующего набора действий:

- Настройка учетной политики;

- Оприходование экспортных товаров;

- Оформление экспортной реализации;

- Создание документа «Подтверждение нулевой ставки НДС»;

- Создать книгу покупок.

Настройка учетной политики

Данная операция не требует никаких сложных манипуляций. Достаточно установить соответствующие флажки в разделе НДС. При этом необходимо понимать, что в случае перехода на новую политику, потребуется осуществлять новую проводку всей документации.

Оформление поступления и продажи

После того, как в поступлении проставлены все флажки, система предлагает пользователю новый столбец «Способ учета НДС». Для данного случая требуется выбрать вариант «Блокируется до подтверждения 0%». Именно этот момент является основной особенностью операций, связанных с перепродажей товаров на экспорт.

При совершении покупки на внутреннем рынке у поставщика покупатель вынужден платить НДС, но обладает правом в дальнейшем требовать возврата уплаченной суммы после его экспортной перепродажи. Произойдет это после того, как будет подтверждено право на использование ставки НДС в 0%.

После этого во всех существующих регистрах осуществляется блокирование НДС.

Оформление реализации в программе проводится со ставкой налога в 0%.

При заведении договора потребуется указать расчетную валюту, в которой проводится экспортная операция. В данном случае это американские доллары USD.

Подтверждение нулевой ставки НДС

В первом документе проводится заполнение табличной части, причем при правильности заполнения данных в документах реализации сведения будут занесены в автоматическом режиме.

От пользователя требуется только выбрать вариант «Подтверждена ставка 0%». После этого документ проводится и осуществляется проверка сформированных бухгалтерских проводок.

В данном случае проводки сформированы не были, но произошло движение НДС по регистрам. В частности запись появилась в регистре «НДС по реализации 0%». Еще две записи сформировано в разделе «НДС предъявленный».

Формирование записей в книге покупок с НДС 0%

Программа 1С анализируется состояние счета НДС на основе используемых регистров. При создании книги покупок все записи в нее будут введены системой в автоматическом режиме.

При этом формирование книги при проведении предусматривает создание проводок. Они демонстрируют, что величина уплаченного ранее НДС при проведении экспортной операции по продаже товара принята к вычету.

Что делать, если в 1С ставка в 0% не подтверждена

В случае, если нет подтверждения ставки в 0% по НДС, понесенные расходы предстоит списывать по категории «Прочие расходы». При этом процесс списания осуществляется через документ «Подтверждение нулевой ставки».

Но при этом система сделает соответствующие проводится и составит счет-фактуру с отражением в книге продаж на закладке «Дополнительные листы».

Расчет величины НДС в данном случае система автоматически проводит по ставке в 18%, считающееся стандартной. Данная сумма может быть уменьшена на величину НДС, уплаченного при покупке товара. В нашем случае это 18 тысяч рублей.

В программе "1С:Бухгалтерия 8" автоматизирован учет НДС по приобретенным товарам, реализуемым с применением ставки НДС 0 % (для экспортных операций и сходных случаев). Регламентная операция подтверждения ставки 0 % позволяет зарегистрировать факт подтверждения или не подтверждения ставки НДС 0 % по таким операциям. Е.В. Барышникова, консультант, на практических примерах рассматривает порядок учета экспортного НДС в программе "1С:Бухгалтерия 8".

В соответствии с пунктом 1 статьи 164 НК РФ при осуществлении операций по реализации товаров (продукции) на экспорт налогообложение производится по ставке 0 %, при этом налогоплательщик обязан подтвердить свое право на применение данной ставки. Пакет документов для подтверждения права применения ставки 0 % налогоплательщик обязан предоставить в срок не позднее 180 календарных дней, считая с даты помещения товаров (продукции) под таможенный режим экспорта. В том случае, если налогоплательщик не смог в установленные сроки подтвердить свое право на применение налоговой ставки 0 %, он обязан исчислить НДС с суммы реализации по ставке 18 % (10 %).

Рассмотрим порядок отражения операций по учету экспортного НДС в "1С:Бухгалтерии 8".

В регистре сведений "Учетная политика организаций" на закладке "Учет НДС" необходимо установить флаг "Организация осуществляет реализацию без НДС или с НДС 0%". При установке данного флага включается механизм использования партионного учета, необходимый для отслеживания партий реализации с НДС и НДС 0 %.

Порядок действий пользователя при экспортных операциях представлен в таблицах 1 и 2. Он зависит от того, подтверждена или нет ставка 0 %.

Таблица 1

Право применения ставки 0 % подтверждено налогоплательщиком

Хозяйственная операция |

Документ / Отчет |

Проводки по учету НДС |

Комментарий |

|

"Поступление товаров и услуг" |

Дебет 19.03 Кредит 60.1 |

|||

Дебет 68.02 Кредит 19.03 |

Предъявление НДС к вычету осуществляется, если не известно, что товар будет реализован на экспорт |

|||

Формирование книги покупок |

"Книга покупок" |

|||

"Реализация товаров и услуг" |

Дебет 19.07 Кредит 19.03 |

|||

"Восстановление НДС" |

Дебет 19.03 Кредит 68.02 |

Документ используется в том случае, если ранее НДС поставщика был принят к вычету; восстановленный НДС отражается в дополнительном листе книги покупок за период, в котором НДС был принят к вычету |

||

Налогоплательщиком получено подтверждение права применения налоговой ставки 0 % |

В табличной части документа в колонке "Событие" выбрать - "Подтверждена ставка 0 %" |

|||

"Формирование записей книги покупок" |

Дебет 68.02 Кредит 19.07 |

|||

Формирование книги покупок |

"Книга покупок" |

Таблица 2

Право применения ставки 0% не подтверждено

Хозяйственная операция |

Документ / Отчет |

Проводки по учету НДС |

Комментарий |

|

Поступление товара (ставка 18 %) |

"Поступление товаров и услуг" |

Дебет 19.03 Кредит 60.1 |

||

НДС поставщика предъявлен к вычету |

"Формирование записей книги покупок" |

Дебет 68.02 Кредит 19.03 |

Предъявление НДС к вычету осуществляется, если не предполагается реализация на экспорт |

|

Формирование книги покупок |

"Книга покупок" |

|||

Реализация товара на экспорт (ставка 0 %) |

"Реализация ТМЦ и услуг" |

Дебет 19.07 Кредит 19.03 |

||

Восстановление НДС ранее принятого к вычету |

"Восстановление НДС" |

Дебет 19.03 Кредит 68.02 |

Документ используется в том случае, если ранее НДС поставщика был принят к вычету; восстановленный НДС отражается в дополнительном листе книге покупок за период, в котором НДС был принят к вычету |

|

Налогоплательщиком не получено подтверждение права применения налоговой ставки 0 % |

"Подтверждение нулевой ставки НДС" |

Дебет 68.22 Кредит 68.02 |

В табличной части документа в колонке "Событие" выбрать - "Не подтверждена ставка 0 %", в колонке "Ставка НДС" выбрать соответствующую ставку НДС для начисления налога. На закладке "Дополнительно" указать статью прочих расходов |

|

Начисление НДС |

"Формирование записей книги продаж" |

В документе установить флаг "По реализации со ставкой 0%" |

||

Формирование книги продаж |

"Книга продаж" |

На панели отчета установить флаг "формировать дополнительные листы" |

||

Предъявление суммы НДС к вычету |

"Формирование записей книги покупок" |

Дебет 68.02 Кредит 19.07 |

В документе установить флаг "Предъявлен к вычету НДС 0 %" |

|

Формирование книги покупок |

"Книга покупок" |

На панели отчета установить флаг "формировать дополнительные листы" |

Пример 1. Подтверждение на право применения ставки НДС 0 % получено

Организация ООО "РМС" осуществляет реализацию товара, в т. ч. на экспорт. 15 февраля 2008 года была реализована партия товара на экспорт. 15 июля 2008 года получено подтверждение на право применения ставки НДС 0 %.

ООО "РМС" приобретена партия товара на общую сумму 5 000 000 руб. (в т. ч. НДС 18 % - 763 711,86 руб.). 15 февраля 2008 года партия товара реализована на экспорт.

Для отражения факта реализации товара используется документ "Реализация товаров и услуг (главное меню Продажа -> Реализация товаров и услуг).

В табличной части документа при реализации на экспорт в колонке "% НДС" установить значение - 0 %.

При проведении документа формируются проводки:

Дебет 90.02.1 Кредит 41.01 - списана себестоимость товара; Дебет 19.07 Кредит 19.03 - отражен НДС при реализации по ставке НДС 0 %; Дебет 62.01 Кредит 90.01.1 - отражена выручка от реализации товара; Дебет 62.01 Кредит 62.01 - зачтен аванс от покупателя (проводка формируется в случае перечисления предоплаты от покупателя за товар).

В соответствии с пунктом 3 статьи 172 НК РФ суммы НДС, предъявленные поставщиком, по товарам, реализованным по ставке НДС 0 %, могут быть предъявлены к вычету после подтверждения права применения нулевой ставки.

Подтверждение права применения должно быть получено налогоплательщиком в течение 180 дней с момента реализации.

В том случае, если НДС, предъявленный поставщиком, был ранее принят к вычету, то по факту реализации партии товара на экспорт, необходимо провести операцию по восстановлению НДС. Документ заполняется автоматически, если есть суммы к восстановлению.

Дебет 19.03 Кредит 68.02 - восстановлен НДС, ранее принятый к вычету.

Восстановленные суммы НДС отражаются на дополнительном листе книги покупок за период, в котором НДС был принят к вычету. Для этого в документе "Восстановление НДС" необходимо установить флаг "Запись доп. листа" и указать в соответствующей колонке корректируемый период, а при формировании отчета "Книга покупок" установить флаг "формировать Дополнительные листы" и установить период (за текущий или корректируемый).

В случае, если НДС поставщика ранее к вычету не принимался - документ "Восстановление НДС" не используется.

Факт получения подтверждения права применения нулевой ставки регистрируется в системе документом "Подтверждение нулевой ставки НДС" (главное меню Продажа -> Ведение книги продаж -> Подтверждение нулевой ставки НДС). По кнопке "Заполнить" в табличную часть документа вносятся данные обо всех операциях по реализации с применением ставки НДС 0 %. По условиям примера, в табличной части документа отразятся данные по партии товара, реализованного на экспорт 15 февраля 2008 года (см. рис. 1).

Рис. 1

В колонке "Событие" для подтверждения права необходимо выбрать значение "Подтверждена ставка 0%" (по умолчанию система сама определяет данное значение, при необходимости пользователь редактирует значение этой колонки).

При проведении документ не формирует проводок по подтверждению ставки 0 %.

Для отражения в Книге покупок сумм НДС, предъявленных поставщиком по товарам, реализованным по ставке 0 %, необходимо воспользоваться документом "Формирование Книги покупок" (главное меню Покупка -> Ведение книги покупок -> Формирование книги покупок).

Документ имеет два режима:

- принятие НДС к вычету по ценностям, используемым для операций, облагаемых НДС по ставкам 18 %, 10 % и т. п., кроме ставки 0 %;

- принятие НДС к вычету по ценностям, использованным для операций, облагаемых НДС по ставке 0 %.

Выбор режима осуществляется при помощи флага "Предъявлен НДС к вычету 0%" - если он установлен, используется режим, связанный с применением ставки НДС 0 % по реализации. Заполнение документа осуществляется автоматически по кнопке "Заполнить" - см. рис. 2.

Рис. 2

При проведении документ формирует проводки:

Дебет 68.02 Кредит 19.07 - предъявлен НДС к вычету.

Для формирования Книги покупок используется отчет "Книга покупок" (главное меню Покупка -> Ведение книги покупок -> Книга покупок).

Пример 2. Подтверждение на право применения ставки НДС 0 % в течение 180 дней не получено

Организация ООО "РМС" осуществляет реализацию товара, в т. ч. на экспорт. 15 февраля 2008 года была реализована партия товара на экспорт. В течение 180 дней организацией не получено подтверждение на право применения ставки НДС 0 %.

При невозможности подтверждения применения ставки НДС 0 %, налогоплательщик обязан начислить НДС по реализации. Для этой цели используется документ "Подтверждение нулевой ставки НДС". На закладке "Документы реализации" в колонке "Событие" выбрать значение - "Не подтверждена ставка 0%". Определение суммы НДС зависит от выбранного варианта начисления НДС в "Учетной политике организаций".

Для определения суммы НДС возможно использование двух вариантов (см. рис. 3):

- НДС выделяется с выручки;

- НДС рассчитывается сверху.

Рис. 3

В связи с тем, что в НК РФ четко не установлен порядок начисления НДС при невозможности подтверждения правомерности применения ставки НДС 0 %, то выбор варианта начисления НДС предоставлен на усмотрение пользователя.

На закладке "Дополнительно" следует указать статью прочих расходов.

При проведении документ формирует проводки:

Дебет 68.22 Кредит 68.02 - начислен НДС по реализации; Дебет 91.02 кредит 68.22 - списана сумма НДС на расходы.

Сумма начисленного НДС должна быть отражена в книге продаж - для этого необходимо воспользоваться документом "Формирование Книги продаж", указав в соответствующих колонках корректируемый период и необходимость отражения данной операции на дополнительном листе книги продаж.

Сумма предъявленного НДС к вычету должна быть отражена в книге покупок - для этого необходимо воспользоваться документом "Формирование Книги покупок".

При заполнении Декларации по НДС суммы налога по ставке 0 % разделяются по кодам операций. Заполнение данных с распределением по кодам осуществляется вручную.

Все необходимые операции рассмотрены на демонстрационной базе программы «1С:Бухгалтерия 8», релиз 2.0.19.9 платформа 8.2.13.202. Экспортером товаров является организация ЗАО «Экспортер». Рассмотрим только те настройки, которые необходимы для учета экспортных операций.3.1. Учетная политика

Откройте периодический регистр сведений «Учетная политика организаций». Для организации ЗАО «Экспортер» заполните закладку «НДС», как на рисунке.Так как экспортные операции облагаются по ставке 0%, то обязательно установите флаг «Организация осуществляет реализацию без НДС или с НДС 0%». В этом случае «Упрощенный учет НДС» окажется недоступным. Остальные флаги установите по своему усмотрению.

Отметим, что флаги «Счета-фактуры по расчетам в у.е. формировать в рублях» и «Учитывать положительные суммовые разницы при начислении НДС» к экспорту в иностранной валюте не имеют ни какого значения. Они применяются только к договорам в условных единицах.

После установки флага «Организация осуществляет реализацию без НДС или с НДС 0%» появится еще одна закладка – «Без НДС и 0%».

В НК РФ не определен порядок начисления НДС при отсутствии документов, подтверждающих право налогоплательщика применить ставку НДС 0%. В этом случае выбор остается за организацией.

НДС выделяется из выручки.

НДС начисляется сверху.

3.2. Валюты и валютный счет

Расчеты с иностранным покупателем предполагается осуществлять в иностранной валюте. Поэтому в справочнике «Валюты» добавьте нужную валюту из классификатора «ОКВ». Можно, конечно, и вручную добавить нужную валюту, но для этого нужно знать ее код и наименование.Курсы используемых валют описываются в периодическом регистре сведений «Курсы валют». Загружать их с РБК можно прямо из справочника «Валюты».

Для организации ЗАО «Экспортер» в справочнике «Банковские счета» опишите валютный счет.

Денежные расчеты, обусловленные экспортом товаров, относятся к валютным операциям. Пересчет денежных средств по этим операциям происходит по курсу Центрального банка РФ на дату исполнения договора. Поэтому для корректного расчета курсовых разниц поддерживайте в актуальном состоянии курсы используемых валют.

3.3. Договор с иностранным покупателем

При оформлении договора с иностранным покупателем обратите внимание на следующие особенности. Во-первых, как всегда с контрагентом, являющимся покупателем обязательно в реквизите «Вид договора» обязательно укажите значение «С покупателем».Так как в расчетах предполагается использовать иностранную валюты, то укажите ее в реквизите «Валюта расчетов». Установите также флаг «Реализация на экспорт». Остальные реквизиты на усмотрение пользователя.

Реквизит «Вид взаиморасчетов» заполнять не обязательно. Тем не менее, его использование может оказаться полезным. Виды взаиморасчетов описываются в одноименном справочнике «Виды взаиморасчетов».

Он предназначен для дополнительной классификации однотипных договоров. Типы договоров формально в программе не определяются. Их для себя определяет пользователь. Например, договоры с разными иностранными покупателями можно отнести к типу договора, назовем, его экспортный.

В рамках экспортного типа договора конкретный договор можно отнести к тому или иному виду, предварительно описанному в справочнике «Виды взаиморасчетов». Например, Бразилия, Ирландия, США и т.д. Или, например, можно классифицировать по типу экспортируемого товара: Бытовая техника, Нефть, Мебель и т.д. Выбор за пользователем.

В дальнейшем анализ видов взаиморасчетов можно выполнять в стандартных отчетах.